Protótipo Sistema Bancário PDV Financeira

Prototipo do sistema

Protótipo do Aplicativo

O surgimento dos bancos digitais mudou o Sistema Financeiro Brasileiro. O uso da tecnologia a favor do cliente, a oferta de segurança e conveniência quase sem custo, são algumas das vantagens dos bancos digitais.

Mesmo com a crise da economia brasileira e a queda em vários serviços bancários, os bancos digitais crescem a cada ano.

Mas afinal, o que são os bancos digitais?

Os bancos digitais se caracterizam por apresentar seus serviços e produtos praticamente de forma digital e sem cobrar nada dos clientes.

Diferente dos bancos tradicionais, os bancos digitais são extremamente tecnológicos, transparentes e cognitivos. Além disso, seu principal diferencial é desburocratização.

Segundo dados do Banco Central, 40% da população que está economicamente ativa, ainda não possui conta em bancos, devido à alta regulamentação e excesso de burocracia.

Para preencher essa lacuna, surgiram os bancos digitais. Eles são capazes de atender as necessidades dos clientes com suas soluções inovadoras e tecnológicas. A relação entre clientes e bancos digitais é mais consultiva, ágil e personalizada.

Tudo é feito online, via aplicativos para que os clientes sejam capazes de realizar transações financeiras, desde abertura de contas, depósitos, transferências, saques, etc.

Todo processo dos bancos digitais é não presencial, em que há captura digital de informações e documentos e coleta de assinatura eletrônica. Os clientes resolvem seus problemas por meio dos diversos canais eletrônicos sem a necessidade de ir à agência.

De acordo com a pesquisa da FEBRABAN (Federação Brasileiras dos Bancos), nos últimos 3 anos, o surgimento de agências digitais triplicou e o volume de transações bancárias via dispositivos móveis quadruplicou. Isso indica a extensão do potencial dos Bancos Digitais e como eles provocaram uma mudança de comportamento dos consumidores.

Principais bancos digitais no Brasil

Uma das principais vantagens dos bancos digitais é não cobrança de taxas de manutenção, como também a isenção de tarifas de transferências.

Conheça os principais bancos digitais brasileiros:

Banco Inter

Criado em 1994 pela construtora MRV, o Banco Inter, anteriormente chamado de Intermedium, lançou sua conta digital em 2014. Atualmente, há quase 500 mil correntistas digitais.

A abertura da conta garante um cartão de débito de bandeira MasterCard para compras e saques na rede Banco24Horas.

É possível fazer transferências sem pagar tarifas, via pagamento de boleto. Além disso, o Inter oferece empréstimos, recarga de celular e alguns tipos de investimentos como LCA, LCI e CDB.

Além disso, o cliente pode solicitar um cartão de crédito mediante análise de crédito. Não há cobrança de anuidade.

Nubank

Um dos bancos digitais mais populares no Brasil. Até outubro de 2017, a empresa só oferecia cartão de crédito. A partir daí, foi criada a NuConta, a conta de pagamento do Nubank.

Ao contrário do Banco Inter, você não consegue sacar dinheiro, mas é possível depositar, realizar pagamentos, transferir para qualquer banco.

A vantagem da NuConta é que o dinheiro depositado tem rendimento diário.

Para abrir uma conta no Nubank deve-se baixar o aplicativo, fazer o cadastro na NuConta e torcer para que a instituição te selecione.

Banco Next

Com objetivo de atrair o público jovem, universitário e com interesse em bancos digitais, o Bradesco lançou em junho de 2017 o Next.

Com quase 300 mil correntistas, o Banco Next oferece 4 tipos de planos:

- Na faixa – gratuito, com direito a transferências ilimitadas para o Bradesco e saques, 1 TED/DOC por mês, mais cartão de crédito Visa Internacional.

- Na medida – além de tudo na faixa, oferece TED/DOC ilimitado.

- Tem Tudo – oferece tudo na medida, mais cartão de crédito Visa Gold com programa de fidelidade Livelo.

- Turbinado – oferece tudo que consta na medida, mais cartão de Visa Platinum, também com programa de fidelidade.

Além disso, os correntistas têm descontos em diversos serviços como: Cinemark, Airbnb e Uber.

Sofisa Direto

Após 5 décadas de existência, o Banco Sofisa criou a conta digital Sofisa Direto.

O Sofisa Direto é totalmente gratuito, não há taxa de manutenção, tarifas de TED/DOC ou por saques (limitado a 4 por mês).

Além disso, com a conta digital do Sofisa Direto, o correntista conta com uma seção de investimentos, incluindo CDB para investir seu dinheiro a partir de 1 real com liquidez diária.

Essa conta também oferece empréstimos aos correntistas e um cartão de crédito MasterCard.

A conta digital não possui taxas de manutenção e é possível pagar contas e boletos.

Banco Original

Primeiro banco 100% digital, lançado em 2015, é um dos mais lembrados pelos brasileiros. Seu foco é alta renda para consumidores com renda acima de 4 mil reais.

A abertura da conta é feita toda pela internet em computadores ou por aplicativos nos dispositivos móveis. Os saques podem ser realizados na rede 24horas, mas há cobrança de tarifas.

Os pagamentos são exclusivos para boletos bancários, sendo que contas de água, luz e telefone estão excluídas.

A isenção de tarifas é válida apenas por 90 dias, após a abertura da conta.

O banco é voltado para investimentos, em que é possível obter a isenção de taxas.

Bancos digitais em grande escala

Atualmente quase um milhão de brasileiros têm conta em bancos digitais. Após ter entrado na economia brasileira, a grande meta dos bancos digitais é se consolidar em grande escala. Para isso, muitos deles já estão liberando a abertura de contas jurídicas, principalmente MEI.

Os principais desafios dos bancos digitais são transmitir segurança, credibilidade e ao mesmo tempo utilizar a modernidade como diferencial. Além disso, os clientes digitais são mais participativos e demandam interesses específicos.

Para ganhar escala, os bancos digitais precisam construir uma forma nova de se relacionar com os clientes, com base em análise de comportamento, necessidades, por meio das informações oferecidas nas transações financeiras e suas interações na Web e as atividades nas redes sociais.

Os principais desafios dos bancos digitais para os próximos anos são simplificar ainda mais os processos, extrair informações relevantes para ampliar seu relacionamento com os clientes e agir de forma proativa e informativa.

Quer saber mais sobre a influência dos bancos digitais no sistema financeiro, matricule-se no MBE EAD Economia Brasileira para Negócios da Fundace.

==== ====== ===== ===== ===== ===== =====

As contas digitais chegaram para ficar. Além de oferecer benefícios como cartão de crédito sem anuidade e TEDs gratuitos e ilimitados, muitas dessas novas contas atraem clientes ao oferecer um serviço bastante específico: rentabilidade.

Quando você coloca dinheiro em uma conta corrente padrão, por exemplo, ele ficará guardado lá, mas não irá render: quando você retirar o dinheiro, terá a mesma quantidade que foi colocada. Isso se não considerarmos taxas de manutenção e mensalidade da conta, claro. Já quando você coloca seu dinheiro em uma poupança, ele irá render uma pequena quantidade por mês.

A poupança, no entanto, não é a única forma de fazer o seu dinheiro render com o tempo. Os bancos digitais estão trazendo diversas opções para seus clientes investirem, de forma prática, o que é ótimo principalmente para quem não conhece muito sobre o assunto e busca investimentos seguros.

Mas como saber qual banco digital traz a melhor rentabilidade? Nós fizemos algumas análises nos principais bancos disponíveis para os brasileiros.

Método para análise

Para começar, é importante deixar claro que este texto é voltado para aqueles que estão começando a pensar em rentabilidade. Não faremos uma análise entre os diversos tipos de investimento do mercado. Queremos ajudar você que já tem uma conta digital ou pensa em abrir uma a descobrir qual delas trará mais benefícios para a sua vida financeira.

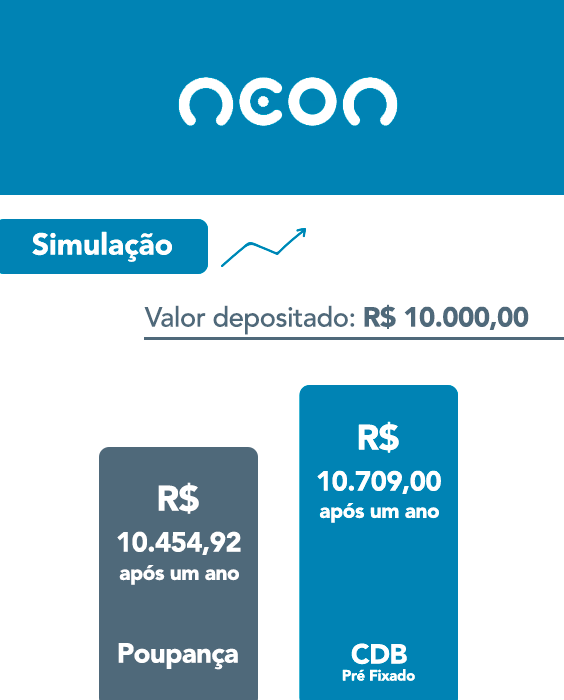

Para fazer nossa análise, vamos considerar simulações de 1 ano no valor de R$ 10 mil. Traremos, para cada banco, as opções de rendimento oferecidas, a taxa de administração, a taxa de performance e o tempo de resgate disponível sem precisar pagar IOF.

O que é taxa de administração?

A taxa de administração é um valor pago para o banco ou gestor da conta pelo seu trabalho em administrar os fundos investidos. Costuma ser uma porcentagem do patrimônio líquido investido e varia de acordo com o tipo de aplicação e de banco para banco.

O que é taxa de performance?

A taxa de performance é um valor calculado em cima da parcela de rendimento do valor investido que exceda a variação de um índice de desempenho. Esse tipo de taxa nem sempre é cobrado, dependendo do tipo de rendimento utilizado.

O que é o tempo de resgate e o IOF?

IOF é a sigla para Imposto Sobre Operações Financeiras, que é pago sempre que pessoas físicas ou jurídicas efetuam algum tipo de operação dessa natureza, como compra de moedas estrangeiras, câmbio, seguro etc. A porcentagem cobrada varia também dependendo do tipo da operação.

No caso de investimentos, existem algumas situações em que também é cobrado o IOF.

Saiba mais sobre os melhores bancos digitais do Brasil

O que é FGC e porque isso é importante

O Fundo Garantidor de Crédito (FGC) é uma entidade privada, sem fins lucrativos, mantido em parceria por diversas instituições financeiras. O dinheiro arrecadado pelo FGC é usado para proteger correntistas e investidores até o valor R$ 250 mil, tanto para pessoa física quanto pessoa jurídica.

Isso tudo significa que, ao investir em um fundo que seja protegido pelo FGC, caso a instituição financeira em que você investiu quebre, você receberá o reembolso do seu investimento, se estiver dentro do valor limite.

Portanto, se você estiver pensando em investir, principalmente valores altos, confira se o banco possui cobertura pelo FGC. Assim, caso aconteça algum incidente com o banco, você será devidamente reembolsado.

Nubank

O Nubank já é extremamente conhecido pelo seu cartão roxinho, mas a fintech tem conquistado espaço também com a sua NuConta. A conta digital não cobra nenhuma tarifa ou taxa de seus clientes.

Apesar de ter bem menos serviços oferecidos do que contas em outros bancos digitais, a NuConta atrai clientes principalmente por ser conectada ao cartão de crédito e pela sua rentabilidade fácil de manejar.

Saiba mais sobre a NuConta

Ao colocar dinheiro em sua NuConta, o valor é automaticamente investido em títulos públicos, com taxa básica de juros do Selic e rendimento de 100% do CDI. Em retorno, o banco fica com 1% desse investimento. Existe a vantagem também de poder retirar o dinheiro a qualquer momento. Não tem garantia no FGC.

Pontos Principais:

- Taxa de administração: 1% do valor total investido

- Taxa de performance: não tem

- Pode retirar a qualquer momento? Sim, sem IOF

- Várias opções de investimento? Não

- É bom para que tipo de investimento? Curto prazo

Inter

O banco Inter oferece um número bem maior de opções para os seus clientes e também algumas opções de rentabilidade. Ao contrário do Nubank, seu dinheiro não começa a render automaticamente: é necessário que você escolha uma das opções e invista seu dinheiro nelas.

Entre as opções estão CBDs com liquidez diária, que podem ser resgatados a qualquer momento, CBDs com vencimento de título, que não podem ser retirados antes do prazo estabelecido, e LCA, que não tem incidência no imposto de renda. Além disso, existe também a opção de investir em títulos públicos.

Segundo o site do banco:

O CDB é um título que conta com as mesmas facilidades da poupança, porém com rentabilidade superior. Os investimentos podem ter liquidez diária ou prazos definidos. Os rendimentos são atrelados ao CDI e, quanto maior o prazo do investimento, menor a alíquota do imposto de renda.

As LCIs são títulos de renda fixa lastreados pelo crédito imobiliário do Banco Inter. É um investimento com excelente rentabilidade, baixo risco e isento de imposto de renda para pessoas físicas. O Banco Inter oferece a LCI nas modalidades CDI, IGPM e IPCA.

A LCA é um título lastreado por operações do agronegócio. Com prazo a partir de 90 dias e isenção de IR, é uma ótima alternativa de investimento para quem busca rentabilidade e segurança. E ainda tem cobertura do FGC.

Pontos Principais:

- Várias opções de investimento? Sim, no Inter você pode escolher investir em CDB, LCI, LCA ou títulos públicos (Tesouro Direto)

- Taxa de administração: Não

- Taxa de performance: Depende do investimento escolhido

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento? Curto, médio ou longo prazo

Neon

Apesar das atribulações, o banco Neon também não deixa de oferecer uma opção de rentabilidade aos seus clientes. Atualmente, a rentabilidade é no CDB do Banco Votorantim, com até 100% do CDI. Seu tempo de investimento é limitado a, no máximo, 3 anos, mas é um fundo protegido pelo FGC.

Para investir, o correntistas deve utilizar o app do banco e criar uma meta pessoal, que pode ser desde viajar nas férias até comprar um novo móvel. O dinheiro separado para essas metas é aplicado no CDB automaticamente e o correntista acompanha o rendimento pelo próprio aplicativo.

Pontos Principais:

- Várias opções de investimento? Não, apenas o CDB do Banco Votorantim.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento escolhido

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento? Curto prazo

Sofisa Direto

Outro banco digital com boas opções de rentabilidade é o Sofisa Direto. Ele oferece aos seus clientes os modelos de investimento CDB, LCA e LCI.

No CDB pós-fixado, é possível optar pela liquidez diária, que rende até 100% e pode ser resgatado a qualquer momento; liquidez no vencimento, que rende até 110% e é resgatado automaticamente; CDB prefixado, em que você sabe exatamente o valor que irá receber ao final; e CDB IPCA, que conta com proteção contra inflação.

Leia mais: Sofisa Direto: uma opção de banco digital

Pontos Principais:

- Várias opções de investimento? Sim, você pode investir em CDB, LCA e LCI.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento: curto, médio ou longo prazo

Next

O banco Next é outro dos bancos digitais que está conquistando bastante espaço entre os jovens. Em questão de rentabilidade, ele permite que você crie uma poupança vinculada a conta (o único banco digital que faz isso atualmente) ou que invista na renda fixa do Bradesco Next.

Em seu site oficial, o banco chama seu sistema de investimento de Objetivos, uma ferramenta onde o correntista escolhe um objetivo (como comprar uma casa, viajar ou comprar um videogame) e o banco analisa um valor para ser investido todo mês. No entanto, o Next não dá muitas informações sobre qual o tipo de fundo de investimento em que o dinheiro é colocado.

O fundo de investimento do banco é o Next FIC FI Renda Fixa Simples, mas não há informações sobre possíveis tarifas ou rentabilidade. Em contato com o banco, foi informado que a rentabilidade média é de 0,40% por mês.

Confira: o que é e como funciona o banco digital Next

Agibank

O Agibank também oferece aos seus clientes fundos de renda fixa CDB, sem nenhuma taxa de administração. Todo o processo de investimento pode ser feito diretamente pelo aplicativo.

No banco, os correntistas têm a opção de investir em certificados de depósito bancário (CDBs), com um valor mínimo de R$ 1 mil. O investimento é protegido pelo FGC.

Pontos Principais:

- Várias opções de investimento? Você pode investir em CDBs, em 6 opções diferentes.

- Taxa de administração: Não

- Taxa de performance: Depende do investimento

- Pode retirar a qualquer momento? Depende do investimento escolhido

- É bom para que tipo de investimento: curto, médio ou longo prazo

Conclusão

Os bancos digitais têm oferecido opções bastante interessantes de investimentos, com opções que devem atender a diferentes perfis de correntistas. Não é o caso de dizer aqui qual investimento é melhor ou pior, já que as taxas variam bastante e tudo vai depender do que você procura, qual risco pretende assumir, quanto tempo quer deixar o dinheiro investido etc. Existem alguns investimentos que quanto mais tempo você deixa o dinheiro aplicado, maior a rentabilidade.

Em geral, podemos dizer, se você quer colocar seu dinheiro para render sem ter que pensar muito sobre isso e não tem paciência para analisar as diversas taxas de mercado, o Nubank e Next são as melhores opções, já que o Nubank passa a rentabilizar seu dinheiro automaticamente e o Next programa tudo para você.

Caso você queira mais opções para analisar e não tem preguiça de conferir as diversas taxas e rendimentos, os bancos Inter, Sofisa Direto e Agibank trazem uma boa variedade de títulos de investimento.

Para decidir qual banco usar e investir seu dinheiro, confira também os outros serviços que você poderá utilizar, já que para investir você precisará ter uma conta na instituição. Veja as opções de mensalidade, se oferecem cartão de crédito e débito, transferências bancárias e etc. Tudo isso vai fazer com que você consiga cuidar melhor do seu dinheiro e fazer com que ele renda de verdade.

asasas

Confira as vantagens e desvantagens de 4 bancos digitais

Uma das formas mais eficientes de se destruir riqueza é pagar taxas bancárias. Juntamente com os juros, as taxas são a principal forma que os bancos encontram para obter lucro.

Sabe aqueles R$ 30,00 que são descontados todos os meses de sua conta corrente? Você sabe quais serviços aquele dinheiro está pagando? E aquela transferência de R$ 50,00 para a conta da sua irmã, na qual você pagou R$ 14,90 só de taxas? Tudo isso é lucro para o banco – e dinheiro a menos na sua conta.

Se você paga R$ 30,00 por mês da chamada “manutenção da conta”, isso significa R$ 360,00 que deixaram de trabalhar para você. Ao invés disso, entraram nos bilionários lucros divulgados pelos bancos todos os anos.

Bancos digitais: vantagens e crescimentos

Com esse cenário em mente foi que surgiram os bancos digitais. Esses bancos possuem pelo menos 3 propostas de melhoria em relação aos grandes bancos:

- Proporcionar isenção (ou grande redução) de taxas bancárias;

- Reduzir a burocracia enfrentada pelo cliente;

- Promover mais inclusão financeira.

O próprio nome “banco digital” já carrega o espírito inovador. Esses bancos possibilitam a contratação de qualquer serviço de forma totalmente digital. Da abertura das contas até o pagamento de boletos, tudo pode ser feito via computador ou smartphone. Com isso, a redução da burocracia chega a quase zero.

Por serem instituições que atuam no meio digital, esses bancos não possuem grandes e numerosas agências espalhadas pelas cidades. Consequentemente, os custos de suas operações são muito menores – e essas reduções são passadas para os clientes, que economizam nas taxas e nos juros pagos pelos serviços.

Segundo artigo divulgado pela Federação Brasileira dos Bancos (FEBRABAN), o número de contas abertas por meio digital chega a 940 mil. Até o final do ano, o número deve chegar a 3,3 milhões. A pesquisa leva em conta bancos tradicionais (Bradesco e Santander) e os bancos digitais Original e Inter.

Como escolher

Porém, embora possuam muitas vantagens, os bancos digitais possuem diferenças entre si. E dada a grande quantidade de empresas que surgiram no Brasil, é importante saber escolher bem.

Para isso, trago hoje um comparativo entre 4 bancos digitais que foram utilizados por mim. Nesse comparativo, mostro uma breve história do banco, as vantagens e desvantagens de cada um. Com isso, você poderá conhecer melhor alguns dos bancos do mercado e, dessa forma, fazer sua escolha mais acertadamente.

Vamos aos bancos.

Neon

A Neon é uma fintech criada em 2016. Inicialmente, fornecia apenas o serviço de cartão pré-pago: o usuário carregava um cartão com um valor predeterminado e, assim, podia controlar melhor os gastos. Posteriormente, converteu-se em um banco digital ao realizar uma parceria com o banco Pottencial. Mesmo com a liquidação do banco, em maio desse ano, a Neon se reergueu e fechou uma nova parceria com o banco Votorantim, com o qual permanece até hoje.

A fintech dispõe de uma conta completa. Possui cartão de crédito e débito, além de um cartão virtual para compras online – vinculado com a conta corrente. Ela também possibilita criar investimentos de valor livre (ideais para juntar dinheiro sem prazo ou valores fixos) ou com parcelas programadas (para quem tem algum objetivo com valores e tempo definidos).

Sobre as taxas, a Neon não cobra manutenção da conta nem transferências entre contas Neon. Ela cobra TEDs, saques e emissão de boletos (o primeiro de cada no mês é gratuito). É possível ganhar isenção nessas taxas – exceto nos saques – através do Neon+. Para ativá-lo, basta realizar 10 compras no cartão Neon dentro de 30 dias (a compra pode ser em qualquer valor).

Feito isso, o Neon+ é ativado por 30 dias. Para manter os benefícios por mais 30 dias, basta repetir o processo. A renovação é sempre nesse período.

Vantagens

– Possui a melhor interface de controle de gastos;

– Cartão de crédito virtual;

– Sistema de indicações;

– Investimentos a partir de 1 real.

Desvantagens

– Dá direito a apenas 1 saque por mês;

– Para ter transferências e boletos ilimitados, é preciso ativar o Neon+ fazendo pelo menos 10 compras no cartão dentro do mês;

– Não possui opção de débito automático para pagamento de contas.

Nubank

É impossível falar em contas digitais no Brasil sem mencionar o famoso Nubank. E, claro, para comemorar que finalmente fui aceito (\o/), eles certamente tem que estar na lista.

A Nubank surgiu como um cartão de crédito, em 2013. Sua proposta inovadora pretendia eliminar totalmente a burocracia que envolvia cartões de crédito. Ao invés de callcenters complicados, o cliente resolveria tudo pelo aplicativo. As frias mensagens pré-gravadas deram lugar a um atendimento personalizado e mais humanizado. E as altas taxas e dificuldades de pagamento de faturas foram descartados em prol de taxas mais competitivas, descontos para adiantamento de pagamentos e possibilidade de antecipar pagamento da fatura com facilidade.

Com essa fórmula, a Nubank atraiu a atenção dos clientes – e também dos investidores. A empresa caiu no gosto dos clientes, formados principalmente pelos mais jovens, e começou a atrair investimentos cada vez maiores. Em 2018, tornou-se a terceira startup brasileira a alcançar US$ 1 bilhão em valor de mercado.

Em 2017, apresentou a sua conta digital, a NuConta, que prometia as mesmas facilidades do cartão. A NuConta é uma conta de pagamentos que possui rendimentos automáticos, sem precisar fazer nenhuma aplicação (ela é vinculada ao tesouro Selic e o dinheiro deixado na conta rende diariamente).

Embora ainda possua limitações, a NuConta é uma das ferramentas mais promissoras que existem nesse mercado.

Vantagens

– Totalmente gratuita;

– O dinheiro aplicado rende automaticamente, sem precisar investir em algum produto;

– Permite pagar a fatura (total ou parcialmente) de forma simples e rápida.

Desvantagens

– Não possui opção de saque nem cartão de débito;

– Não possui opção de débito automático nem de agendamento de pagamentos

Banco Inter

Dentre os bancos digitais, o Inter é o único que não surgiu no século XXI – considerado o século digital. O antigo banco Intermedium surgiu em 1994 como uma empresa financeira. Apenas 20 anos depois, em 2014, o banco criou a sua conta digital, produto mais conhecido até hoje.

Em 2017, o banco fez uma mudança em sua identidade visual e passou a se chamar banco Inter. Em abril de 2018, o banco abriu capital na bolsa brasileira, a B3, e se tornou o único banco digital a ser listado em bolsa no Brasil.

O seu grande diferencial é a ampla gama de serviços oferecidos, muito maior do que a de outros bancos digitais. Além da conta, o Inter atua em setores como o mercado de ativos com operações de conta corrente, capital de giro (Middle Market), crédito imobiliário, financiamentos, cartões de crédito, câmbio, consórcios, seguros e crédito consignado.

E como seu principal ponto positivo, é patrocinador master do maior clube de futebol do Brasil.

Vantagens

– Conta totalmente gratuita, inclusive para saques;

– Possui sistema de cobrança direta, o Interpag, que facilita o recebimento de pagamentos;

– Ampla gama de serviços para quem deseja a comodidade de um banco tradicional e a facilidade dos bancos digitais.

Desvantagens

– Investimentos apenas a partir de R$100,00;

– Limite mínimo para depósito via boleto (R$20,00).

Bônus: N26

A onda dos bancos digitais também se expandiu para além do Brasil. Na Europa, tais bancos já começam a ganhar seu espaço. Um dos mais conhecidos é o N26.

Criado na Alemanha, o banco permite a abertura de uma conta via aplicativo. A diferença aqui é que essa conta estará vinculada a um banco com sede na Europa, permitindo ao portador receber e transferir valores em euros com toda a facilidade.

O N26, dessa forma, se mostra uma opção bastante viável para quem deseja viajar para o Velho Continente ou trabalha e recebe em euros. Com o banco, as transferências na moeda europeia ficam livres das incidências de taxas e impostos que normalmente ocorrem em serviços como TransferWise, por exemplo.

O banco oferece duas versões de conta. A básica é totalmente gratuita e dá direito a um cartão com a função débito. Já a versão paga custa 9,90 euros por mês e dá direito a um cartão de crédito.

E assim como nos bancos brasileiros, o processo é totalmente digital. O usuário precisa apenas ter um passaporte válido para utilizar na verificação da conta.

Vantagens

– Abertura totalmente digital;

– Não cobra nenhuma tarifa;

– Excelente para quem pretende viajar para a Europa;

– Disponível para todo o mundo.

Desvantagens

– É preciso pagar para obter cartão de crédito;

– O N26 pede um endereço europeu para o envio do cartão;

– É preciso ter um passaporte para a verificação e validação da conta.

Gostou do nosso comparativo? Já conhece ou utiliza alguma das contas listadas? Deixa pra gente nos comentários a sua opinião sobre elas.